Como realizar uma compra ou venda internacional sem conhecer o seu fornecedor ou cliente? Qual a garantia que você tem que irá receber a mercadoria comprada ou o pagamento da venda? É para garantir que todos fiquem felizes com a operação comercial no Comércio Exterior é que existe a Carta de Crédito, também conhecida como Letter of Credit - L/C .

Vamos ver o que é e como funciona essa forma de pagamento no comex, a carta de crédito na importação? 😉

O que é a Carta de Crédito?

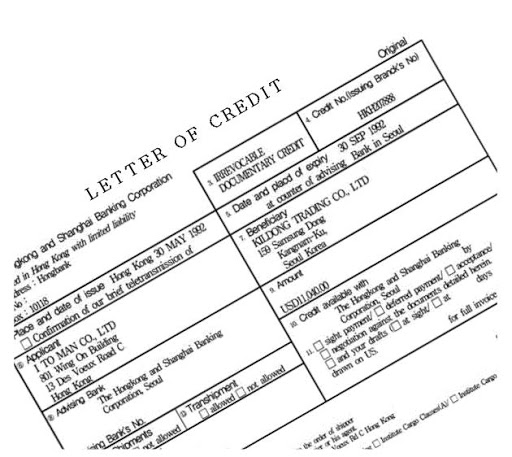

Carta de Crédito (Letter of Credit - L/C) é uma modalidade de pagamento que possui regulação internacional, além da intermediação de um ou mais bancos, de forma a garantir a segurança da transação comercial entre exportador e importador. Assim como os Incoterms, a Carta de Crédito também é regulada pela Câmara Internacional do Comércio (International Chamber of Commerce - ICC). A publicação UCP600 da ICC é que traz a regulamentação da Carta de Crédito.

Antigo é um adjetivo adequado a Carta de Crédito já que, embora conhecido por uma série de nomes diferentes ao longo da história, a L/C pode ser rastreada já em 3.000 a.C., onde as antigas civilizações da Babilônia e do Egito usavam uma forma rudimentar de instrumento comercial para garantir o pagamento entre as partes.

Carta de Crédito como funciona

Hoje a Carta de Crédito é um instrumento de financiamento comercial amplamente adotado o qual garante a entrega da mercadoria e o pagamento para compradores e vendedores, respectivamente. Para os vendedores, a Carta de Crédito não apenas garante que o pagamento seja feito prontamente e na íntegra, mas também reduz o risco de produção no caso de o comprador cancelar ou alterar um pedido. As Cartas de Crédito também oferecem aos vendedores a oportunidade de receber financiamento durante o período entre o envio das mercadorias e o recebimento do pagamento.

Para os compradores, as Cartas de Crédito garantem que o vendedor honrará sua parte do negócio e fornecerá produtos ou serviços com prova documental. Cartas de Crédito também permitem que os compradores demonstrem solvência e controlem o período de tempo para o envio de mercadorias.

A segurança da Letter of Credit - L/C

Ao longo da história, uma coisa é constante: a Carta de Crédito continua sendo utilizada devido a sua natureza de baixo risco. Dados da ICC indicam que a inadimplência da Carta de Crédito é menor que 0,1%. Mesmo no caso improvável de inadimplência, as Cartas de Crédito mantêm taxas recordes de recuperação: 98%.

Além das altas taxas de recuperação, as Cartas de Crédito mantêm tempos de recuperação rápidos: seis meses em média.Finalmente, com a globalização abrindo as portas para muitos participantes e mercados diferentes - e, portanto, diferentes leis, práticas e culturas - as Cartas de Crédito são administradas de forma independente com regras criadas e regularmente atualizadas pela Comissão Bancária da Câmara Internacional do Comércio.

A segurança que a Carta de Crédito fornece para o importador e o exportador envolvidos na transação comercial é devido as salvaguardas que esse instrumento possui. A Carta de Crédito é negociada entre os bancos do comprador e do vendedor e essas instituições financeiras seguem um padrão de processos documentados e orientados, conforme as regras e usos uniformes da Câmara Internacional de Comércio (ICC).

A Carta de Crédito possui uma burocracia própria para garantir que todas as partes sejam atendidas. Dessa forma, o pagamento dos valores acordados entre o exportador e o importador ficam condicionados ao cumprimento dos requisitos estabelecidos na Carta de Crédito, que seguem as atuais normas internacionais (UCP600).

Partes envolvidas na Carta de Crédito

- Importador

- Banco Emissor: o banco que emite um crédito a pedido do importador ou em seu próprio nome.

- Banco Avisador: o banco que assessora o crédito a pedido do banco emissor.

- Banco Confirmador: o banco que adiciona sua confirmação a um crédito, agindo como avalista

- Exportador

Quando é solicitada a Letter of Credit - L/C?

A Carta de Crédito geralmente é solicitada pelo exportador quando este tiver preocupações com:

- o risco do banco emissor (por exemplo, a capacidade do banco do importador de honrar seu compromisso);

- risco do país (por exemplo, o risco de pagamento do país onde o banco emissor está domiciliado); e/ou

- risco documentário (por exemplo, o exportador exige que outro banco assuma o risco de não pagamento devido ao banco emissor determinar que os documentos não estão em conformidade)

Passo a passo do funcionamento da Carta de Crédito

Confira abaixo o passo a passo da Carta de Crédito na importação:

- O importador, após já ter acertado os detalhes da negociação, procura seu banco (denominado “banco emissor”) para abrir crédito em nome do exportador, geralmente com a prestação de garantia.

- Após atendidas as exigências do banco emissor, este abrirá a Carta de Crédito e a enviará ao beneficiário por meio de outro banco (denominado “banco avisador”). Eventualmente pode acontecer de existir o compromisso adicional de um segundo banco, chamado de banco confirmador, o qual agiria como uma espécie de avalista, no sentido de garantir o crédito ordenado pelo importador junto ao banco emissor.

- O banco do importador (emissor), então, comunica o banco do exportador (avisador) a emissão da Carta de Crédito.

- O banco avisador informa ao exportador que o crédito já foi aberto nas condições determinadas e, portanto, pode dar início a produção ou providenciar a entrega da mercadoria. Nesta forma de pagamento, o vendedor (beneficiário), somente embarca a mercadoria após ter recebido do banco emissor um compromisso de pagamento, à vista ou a prazo, emitido por conta e ordem do comprador.

- Depois de embarcada a mercadoria, o exportador informa ao seu banco que já cumpriu sua parte no acordo e apresenta a documentação comprobatória. O banco emissor pagará o valor acordado assim que este lhe apresente os documentos que comprovem o exato cumprimento das exigências contidas na Carta de Crédito.

- Cumpridas todas as cláusulas da Carta de Crédito, o banco do importador libera o pagamento ao exportador e este remete os documentos ao banco emissor.

- A documentação necessária para efetuar o desembaraço aduaneiro é entregue ao importador o qual providencia a liberação da mercadoria.

Existem casos em que apenas um banco atua como emissor e avisador fazendo com que o emissor trate diretamente com o exportador.

👉🏼 Caso o prazo de pagamento supere os 360 dias o importador deverá providenciar o Registro de Operação Financeira (ROF) junto ao Banco Central.

Conforme já mencionado, as Cartas de Crédito têm o objetivo de mitigar os riscos econômicos envolvidos nas negociações comerciais internacionais. É importante notar também que as leis brasileiras não normatizam as Cartas de Crédito, essa responsabilidade é apenas da Câmara de Comércio Internacional, a qual é composta por mais de 100 países.

É importante notar que na Carta de Crédito os bancos têm a responsabilidade de examinar e concluir sobre a veracidade da documentação apresentada pelo exportador, com relação ao que foi exigido pelo importador, assumindo a responsabilidade de honrar o pagamento do preço em nome deste último. Assim sendo, após a análise da instituição financeira, esta permitirá que a operação seja concretizada ou se a garantias prestadas deverão ser utilizadas.

O que é o Novo Processo de Importação (NPI):

O Novo Processo de Importação, ou simplesmente NPI é o Projeto do Governo de reestruturação, simplificação e desburocratização das Importações Brasileiras. O Portal Siscomex é um dos instrumentos do NPI, no qual temos uma reestruturação de documentos eletrônicos tais como: a DUIMP, o Catálogo de Produtos, LPCO e outros.

Mas não ficando só nisso, e passando também por mapeamento, reestruturação de normas, processos e legislações.

Principais Documentos para importação

👉 Conheça a lista dos principais documentos necessários realizar uma importação:

- Certificado de origem (CO);

- Packing List ou Romaneio de Carga;

- Fatura Proforma ou Proforma Invoice;

- Fatura Comercial ou Commercial Invoice;

- Conhecimento de embarque;

- Licenciamento de Importação (LI);

- Declaração de Importação (DI).

Nenhum comentário:

Postar um comentário

Deixem seus comentários, com responsabilidade e cidadania.