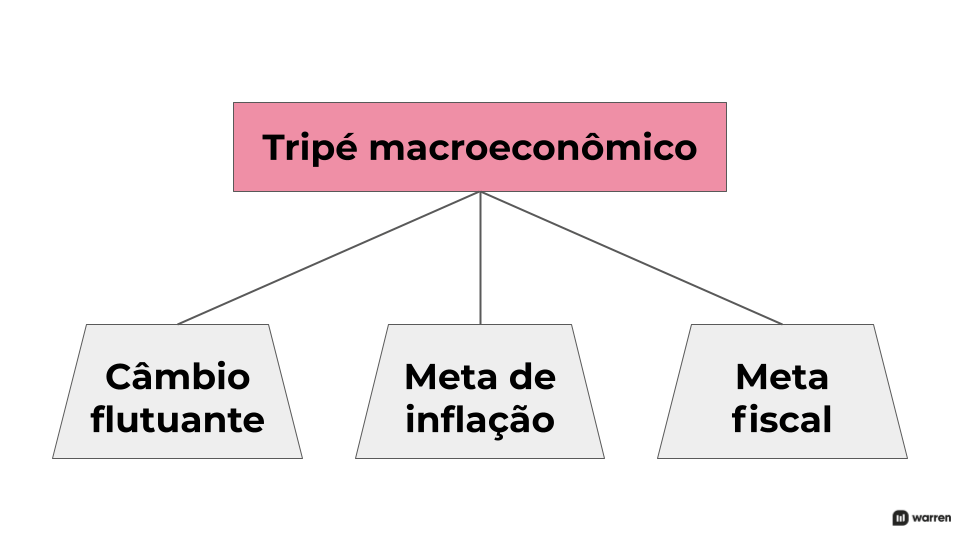

O tripé macroeconômico é o conjunto de três pilares que sustentam a condução da política econômica brasileira: câmbio flutuante, meta de inflação e meta fiscal.

O tripé foi implementado em 1999 pelo então presidente do Banco Central, Armínio Fraga, para combater a crise fiscal e a depleção das reservas internacionais que assolavam o Brasil.

Mas você sabe como funciona o tripé econômico na prática?

Neste artigo, vamos descomplicar esse tema para você não ficar com nenhuma dúvida.

Além de entender todos os detalhes sobre os três elementos do tripé, você vai descobrir como eles influenciam os seus investimentos.

O que é o tripé macroeconômico?

O tripé macroeconômico é o nome dado a três princípios metodológicos que regem a política econômica no Brasil e também da maioria dos países desenvolvidos: câmbio flutuante, meta de inflação e meta fiscal. Na prática, são eles que garantem que as negociações entre moedas sigam a lei da oferta e da demanda.

A definição pode parecer complexa, mas a lógica que relaciona cada elemento do tripé é simples de entender, como veremos em detalhes a seguir.

Antes, vale lembrar que esses fundamentos estabelecem as regras para o funcionamento da economia brasileira e afetam virtualmente, de forma direta ou indireta, todas as decisões econômicas do país.

A mais conhecida definição do tripé macroeconômico foi apresentada por Armínio Fraga, então presidente do BC, em entrevista ao programa Roda Viva em 14 de junho de 1999, conforme reproduzimos abaixo:

“O que se tem hoje é uma mudança que dá à taxa de câmbio uma função diferente da função que ela tinha antes. Antes o Governo dizia para a taxa de câmbio: ‘Você toma conta da inflação’ e dizia para a taxa de juros: ‘Você toma conta do balanço de pagamentos’, que é um regime de taxa de câmbio fixa. Hoje nós estamos escalando o time de forma diferente. Nós estamos dizendo para taxa de câmbio: ‘você toma conta do balanço de pagamentos’ e para taxa de juros: ‘você toma conta da inflação’. Agora, nada disso funciona sem uma boa política fiscal.”

Nos tópicos a seguir, vamos analisar mais profundamente o que Armínio Fraga quis dizer com esta explicação.

Qual é o tripé macroeconômico da economia brasileira?

O tripé macroeconômico da economia brasileira é formado pelo câmbio flutuante, pela meta de inflação e pela meta fiscal.

Vamos nos aprofundar em cada um deles agora:

Câmbio flutuante

Quando dizemos que uma moeda é precificada pelo regime de câmbio flutuante, isso significa que seu preço é determinado primariamente pelas leis de demanda e oferta.

Sob essa metodologia, a taxa de câmbio do real — isto é, o “preço” do real em divisa estrangeira — depende exclusivamente da procura por reais no mercado internacional em relação à busca por outras moedas.

O câmbio flutuante é adotado hoje pela imensa maioria dos países e é o mecanismo que define o valor do dólar, euro, libra, iene, franco suíço, rublo e muitas outras moedas.

Um exemplo: quando investidores estrangeiros e turistas trocam dólares por reais para gastar no Brasil, dizemos que o real se fortaleceu ante o dólar, pois sua demanda cresceu.

Pela mesma lógica, se o interesse por investir ou viajar ao Brasil cai e as pessoas começam a trocar reais por dólares para gastar no exterior, o real sofre desvalorização ante o dólar.

O modelo atual permite intervenções pontuais do BC por meio de leilões para controlar a oferta de dólar, mas este mecanismo só é usado quando há risco de uma desvalorização muito rápida e desproporcional do real.

COMO ERA ANTES?

Até a implementação do tripé macroeconômico, o Brasil adotava o regime de câmbio fixo, em que o governo definia artificialmente o valor do real em relação a outras moedas.

Mais especificamente, o modelo brasileiro utilizava uma variação chamada de banda cambial, que permitia ao Banco Central determinar um piso e um teto para o valor do real.

Esta estratégia era adotada pelo governo para conter o avanço da inflação causada pela desvalorização do real, já que as importações brasileiras superavam muito as exportações na época — o que é chamado de déficit no balanço de pagamentos.

A dificuldade da política do câmbio fixo era manter a confiança internacional no Brasil, já que o governo era frequentemente obrigado a supervalorizar o real para controlar a inflação.

Em dado momento, o câmbio fixo tornou-se insustentável, pois a desconfiança do mercado internacional prejudicava a captação de investimentos e aprofundava o déficit do balanço.

Além disso, os esforços do governo para manter o dólar dentro das bandas cambiais estava gradativamente drenando as reservas internacionais do Banco Central.

Para realizar a transição entre o câmbio fixo e o flutuante, o governo federal implementou um mecanismo chamado de “âncora cambial”.

Basicamente, a âncora cambial vinculava o preço do real diretamente ao dólar e exigia que o governo operasse no mercado de câmbio.

LEIA TAMBÉM | O investimento estrangeiro voltou? Entenda o fluxo em 2020

Meta de inflação

O segundo elemento do tripé macroeconômico é a meta de inflação do governo.

A meta de inflação serve como uma referência para o avanço dos preços medido pelo Índice de Preços ao Consumidor Amplo (IPCA), calculado pelo IBGE.

Quem define a meta é o Conselho Monetário Nacional (CMN), composto por ministro da Economia, presidente do BC e secretário especial de Fazenda do Ministério da Economia.

Todo ano, o CMN determina um valor central para a meta de inflação e uma faixa de tolerância de 1,5 ponto percentual a mais ou a menos, os chamados teto e piso da meta.

Por exemplo: se a meta de inflação para 2021 é de 3,0%, o resultado do IPCA acumulado de janeiro a dezembro deve estar entre 1,5% e 4,5%.

A partir daí, o BC é responsável por executar a política monetária de forma a manter o IPCA dentro desta faixa, usando como ferramenta principal a taxa básica de juros, a taxa Selic.

Para isso, o Comitê de Política Monetária (Copom) do BC se reúne periodicamente para avaliar a situação da economia e decidir se eleva, corta ou mantém a Selic estável.

Quando há um quadro de inflação acelerada, o Copom eleva a Selic para tornar o crédito mais caro e desaquecer a economia, o que pressiona o consumo e desacelera os preços.

Por outro lado, se a inflação está próxima do piso, o Copom corta a Selic de forma a baratear o crédito, facilitar empréstimos e investimentos e aquecer a atividade econômica.

LEIA TAMBÉM | A taxa Selic e a inflação: descomplicamos tudo que você precisa saber

COMO ERA ANTES?

Quando não havia o tripé macroeconômico, o mecanismo principal do BC para o controle da inflação era o câmbio fixo, como explicamos no tópico anterior.

No contexto da hiperinflação que perdurou no Brasil nas décadas de 80 e 90, era praticamente impossível para o governo instituir e seguir uma meta realista de inflação.

O regime de meta de inflação que compõe o tripé macroeconômico só tornou-se viável após a implementação do Plano Real, que estabilizou a moeda brasileira após décadas de forte volatilidade.

Antes disso, a função primária da taxa Selic não era controlar diretamente a inflação e sim, como definiu Armínio Fraga, o balanço de pagamentos.

O princípio por trás desta lógica era manter a Selic alta para incentivar a compra de títulos da dívida pública por investidores estrangeiros, favorecendo a entrada de capital internacional no Brasil.

Meta fiscal

O terceiro e último pilar do tripé macroeconômico é a meta fiscal.

Enquanto a meta de inflação é definida pelo governo e pelo Banco Central, a meta fiscal é determinada pelo Congresso através da Lei Orçamentária Anual (LOA).

Em termos simples, a meta fiscal é a regra que limita quanto o governo pode gastar por ano em serviços públicos, investimentos, pagamento de salários e demais despesas.

A princípio, o objetivo da meta fiscal é obrigar o Executivo a atingir o superávit primário, ou seja, garantir que a arrecadação do governo seja maior do que o gasto público em um ano.

O termo “primário” significa que o cálculo desconsidera o pagamento dos juros da dívida pública, que são aplicados posteriormente.

No entanto, devido ao grave quadro de desequilíbrio das contas públicas brasileiras nos últimos anos, a meta fiscal tem sido utilizada para limitar o crescimento do déficit fiscal.

Em 2016, o Congresso aprovou a emenda constitucional do Teto de Gastos, que limita o crescimento do Orçamento federal ao IPCA acumulado em 12 meses até junho do ano anterior.

LEIA TAMBÉM | Teto de gastos em risco? Entenda os impactos no mercado financeiro

COMO ERA ANTES?

Quando não havia um regime de metas fiscais, os chefes do Executivo da União, estados e municípios podiam tomar empréstimos sem limitação.

Em outras palavras, o Executivo poderia contrair dívidas altíssimas para financiar obras públicas a troco de capital político, e depois deixar a conta para seus sucessores.

Para combater esta prática, o governo sancionou a Lei de Responsabilidade Fiscal (LRF) em 2000, pouco depois da implementação da meta fiscal.

A LRF determina que as contas de todas as esferas do Executivo devem ser transparentes e auditáveis pelos Tribunais de Contas dos municípios, estados e da União.

O descumprimento da LRF é considerado um grave crime de responsabilidade e pode resultar num processo de impeachment do presidente, governador ou prefeito.

Qual o impacto do tripé macroeconômico nos investimentos?

Uma vez que o tripé macroeconômico determina o funcionamento da política econômica do governo, seus princípios influenciam toda a economia do país de forma ampla.

Credibilidade do mercado

Em primeiro lugar, o cumprimento das metas fiscais e de inflação é crucial para manter a confiança dos investidores locais e internacionais na gestão do governo.

Quando a meta fiscal é recorrentemente descumprida, existe o risco de que o governo entre em default — em outras palavras, dê “calote” nos seus credores.

Outra possibilidade neste cenário é que o governo tente elevar os impostos no futuro próximo, em tentativa de aumentar a arrecadação e equilibrar as contas públicas.

Em casos extremos de descumprimento da LRF, a crise fiscal pode culminar numa crise política e levar ao impeachment, como ocorreu com a presidente Dilma Rousseff em 2016.

Já a meta de inflação é um indicador fundamental de que o governo consegue administrar sua política monetária de forma a estimular a economia sem perder o controle dos preços.

A meta de inflação também serve como termômetro da atividade econômica e referência para reajustes de preços.

Se o IPCA estourar o teto da meta, fala-se em “desancoragem das expectativas” — o setor produtivo opera sem previsibilidade e a incerteza econômica tende a impulsionar os preços.

Em resumo, o respeito ao tripé macroeconômico é uma espécie de selo de garantia do ambiente de negócios estável e favorável para investidores.

Quando estas regras são descumpridas, o país sofre uma crise de credibilidade e pode sofrer uma fuga de capital estrangeiro para economias mais estáveis e confiáveis.

Previsibilidade do câmbio

Outro fator que exerce forte influência sobre a credibilidade do país e as expectativas de investidores é o respeito ao câmbio flutuante.

Basicamente, o governo precisa evitar ao máximo realizar intervenções no mercado de câmbio e deixar que a moeda flutue livremente de acordo com as condições econômicas.

O câmbio flutuante garante aos importadores de produtos brasileiros que o real não está supervalorizado artificialmente, o que prejudicaria a competitividade das exportações.

Alguns países, notavelmente a China, adotam há décadas uma política de forte intervenção no mercado de câmbio para controlar o preço da moeda.

A China é alvo de acusações na OMC por desvalorizar o yuan (renminbi) com o objetivo de favorecer as exportações, podendo resultar em sanções internacionais.

Política monetária

Para funcionar adequadamente, a política monetária brasileira exige o cumprimento das regras do tripé macroeconômico.

Isto acontece porque a taxa Selic, como explicitado na fala de Armínio Fraga, tornou-se a mais importante ferramenta do governo para o controle da inflação.

Como explicamos acima, o Copom tem o poder de alterar a taxa básica de juros para estimular ou desestimular a atividade econômica e manter a inflação dentro da meta.

Em caso de grave crise fiscal ou desancoragem das expectativas, a Selic corre o risco de perder sua influência sobre a economia, um cenário conhecido como “dominância fiscal”.

Neste quadro, o BC enfrenta uma “sinuca de bico” em relação à Selic: mantê-la baixa pode causar inflação mais acelerada, mas elevá-la significa encarecer a dívida pública e impactar o crescimento econômico.

Nenhum comentário:

Postar um comentário

Deixem seus comentários, com responsabilidade e cidadania.